こんにちは、 トモ( @tomo_web_jp )です。

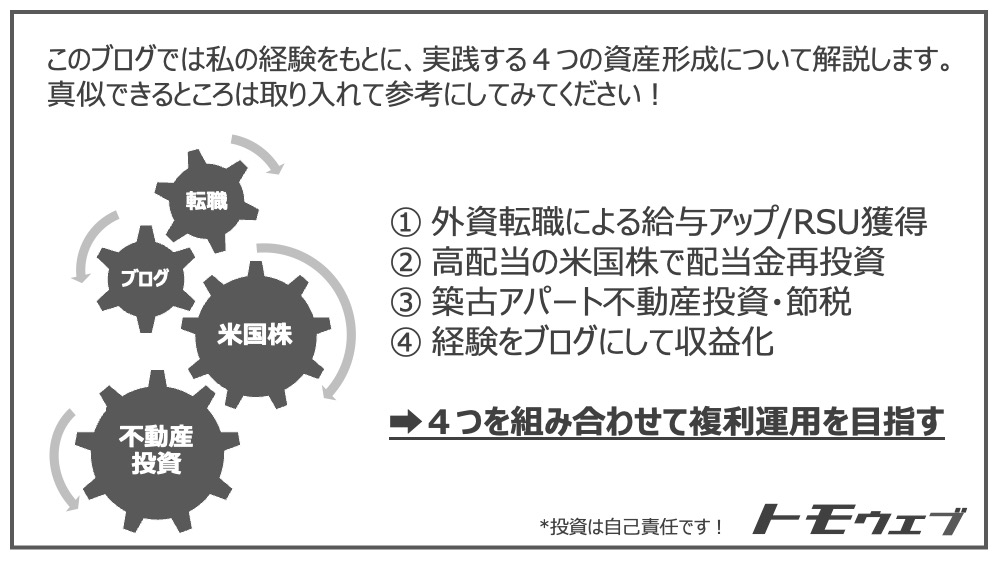

今回は、これまで生きてきた中で自分が実際に学び、経験してきた中でベストな資産運用ロードマップについて解説したいと思います。

本記事のテーマ

私が実践する資産運用のロードマップを解説

読者へのメッセージ

資産運用興味ありますか?

このページに辿り着いたあなたは、 効率的な資産運用を探していますよね。

できれば儲けたいし、手間はかけたくないし、リスクは避けたい。そして騙されたくない。

私も20代までそんな感じでいろいろもがいていました。

今回は、サラリーマンである私が自分の経験から実際に実践している”リアルな”資産運用ロードマップについて解説します。

これを読むことで、あなたが良いところを取り入れてより実りある資産運用ができることを願っています。

はじめに

私の簡単な自己紹介

私は、年中暖かい気候の静岡県で生まれ、今は都内で会社員をしています。

おおよそ皆さんと同じごく普通の家庭環境で生まれました。

新卒で入社した会社は、年収350万のITベンチャー。

その時は練馬区徒歩15分の1Rに住んでましたね。

手取り20万ちょっとの生活の中で

「これでは搾取される一方ではないか、何か浮上するための方法はないか」

と日々悶々と考えていた20代を過ごしました。

転機が訪れたのは、転職2社目のメガベンチャーですね。

正直ブラック企業なのですが、年収は高く、貯金も仕事も大きく自分を成長させることとなりました。

そこで、会計・税務を勉強したことから資産形成・資産運用に対してより具体的な道筋を考えるようになりました。

私の資産背景

・地主ではありません

・継ぐような会社はありません。

・太い親族はいません。

ロードマップ概要

ロードマップの概要|4段階

①【転職】シンプルに年収の高い職業を目指し自己投資

・業界の中のレアスキルを見抜き転職する

・学びに投資し、キャリアの方向性を示す

・今ならコンサルより外資ITが狙い目

②【不動産投資】大企業の信用とサラリーマン属性をフルに生かして融資を引く

・勝負するには初期費用が必要

・不動産投資の目的は”手元現金を増やすこと”

・不動産からの副収入・税還付も狙う

③【米国株】新NISAをフル活用、米国株で配当金を再投資

・米国株は成長性・競争力・株主還元が魅力

・年4回配当金はひたすら再投資

・まずは好きな銘柄で初めてみる

④【副業】経験をブログにする

・転職、不動産、米国株で雪だるまができたら

・経験を資産に変える、資産からお金を得る

・発信するって楽しい

①年収の高い職業を目指し自己投資

業界の中の人材需要と供給が「偏っている業界」を見抜き転職する

まずは、資産運用の原資を作れる状態にするために高い年収を目指しましょう。

私は、1社目でベンチャーの人材会社につとめていたんですよね。

IT企業向けのエンジニア紹介です。

そこで見た、いちばんの学びは「頑張りと給与は比例しない」ということでした。

年収が高い人もいれば、低い人もいますね。

もちろんそれらを言い悪いいうつもりはありません。

資産運用の観点から間違えて欲しくないのは、「給与が高い→超優秀な人」とか「給与が高い=超激務」という固定観念を外してもらいたいと思います。

給与の決まり方は、基本的にその人の前年の給与と、その会社が払える額の綱引きです。

会社が払える額は、需要と供給で決まります。レアな人ほど高くなり、汎用的な量産型の人ほど安くなります。

当時人材企業で、SAPというソフトウェアの技術者・コンサルタントがレアなスキルである一方で、需要が高く年収が高いことを知りました。(これ、2022年のいまでも同じ状況は続いているのでチャレンジャーは挑戦してみても悪くありません。)

正直、当時はどんなソフトなのか見たこともありませんでしたが、ピンときた翌月から、このスキルの習得1点張りで転職活動をしていました。(新卒2年目には転職をしました。)

私は人材業界で働いた経験から、「どの企業が元気なのか」「どんな人材が求められているのか」業界を俯瞰してみることができました。どの業界にも需給バランスが崩れた職業があるはずです。エージェントを活用しよりキャリアに対する解像度を上げて見ることをお勧めします。

学びに投資、キャリアの方向性を示す

正直に言います。

私は、高年収を狙って背伸びした結果、「USCPA(米国公認会計士)」を受けて撃沈した経験があります。

結構お金のかかる資格です。お金の面だけで言ったら失敗した投資かもしれません・・。

ここだけの話、これくらいかかりました。

・1科目6万×4科目=24万

・資格試験の学校40万

・大学の単位が20万

費やした時間や再受験を含めると100万円分くらいの勝負をした認識です。

ナイショですよ。

ここまで書くと、調子乗って資格の学校の広告に釣られて、身分不相応な資格にチャレンジし、失敗した人の話です。

私は資格を取得する前に「USCPAを勉強中であること」を絶えずアピールしていました。(まだ取っていないのに…)

取らないと資格としての意味はありませんが、、自分のキャリアの方向性を示すためのアピールにつかったんですよね。

最終的に取得できませんでしたが、資格取得できなかったことがゼロではなく、知識や経験に繋がっているし、今のキャリアの基礎を気付くきっかけになりました。

自分のキャリアの方向性の途中に必要な資格・学びであれば是非チャレンジして行くことをお勧めします。

今ならコンサルより外資ITが狙い目

今キャリアを考える・飛び移れるチャンスがあるならば外資ITがお勧めです。

逆にいわゆる外資系コンサルタントは今は年収高めではありますが、大量採用をしていることもありスキルの差別化が難しくなるでしょう。

先の段落で話をした需要と供給ですね。

外資ITは、サブスクモデルのSaasや、Paas,、Iaasなどが絶好調の成長を見せています。

SalesforceがCRM領域(カスタマーリレーションマネージメント/顧客管理)で有名ですが、中小が狙い目です。

基本給が高く、ボーナスも日経やコンサルに比べ高いです。企業によってはRSUと呼ばれる株の付与や、ESPPといった割安で株式を積み立てる仕組みがあったりします。

当たり前に1000万。活躍している人で2000万、3000万と夢が広がる年収帯です。

会社によっては多少ハードなところもあるようですが、まずは自己投資して年収のベースを上げていく観点からすると間違いないキャリア選択の1つです。

外資ITは、リファラル採用(社員紹介)での採用が多いようですが、外資系専門のエージェントというものがあるので英語にアレルギーがなければ相談してみるのもいいかもしれません。

②不動産投資で手元現金を厚くする

不動産投資の始め方

初心者サラリーマンに向けて、不動産投資の始め方について解説しています。

まずは相談相手を探したい場合は、こちらの記事を参考にすると良いです。

不動産投資にはまとまったお金が必要

①で高収入を得られるようになった、あなた。ぜひ、紹介したいのが「不動産投資」です。

私は2023年現在6棟のアパートを所有し、すべて満室で回しています。

始める前は大きなお金とリスクが怖かったですが、やってみると「なんでもっと早く知らなかったんだろう」と思うくらい早く始めた方が良い投資だと思います。

不動産投資を始めるには、おおよそ物件価格の8%の諸費用(税金や手数料等)に加え、今のご時世だと10%程度の頭金が求められます。

(私が投資を開始した2017年当時は、フルローンも多かったです。その場合も諸費用は必要になります。)

<用意する資金の目安>

1,000万の8% = 80万円

2,000万の8% = 160万円

3,000万の8% = 240万円

仮に、毎月5万円を貯金した場合これくらいの時間がかかります。

| 目標金額 | かかる月数 |

|---|---|

| 80万 | 16ヶ月(1年4ヶ月) |

| 160万円 | 32ヶ月(2年8ヶ月) |

| 240万円 | 48ヶ月(4年) |

貯金のハードルが高い人・時間を節約したい人は「自己資金0」を狙ってみるのもいいでしょう。

不動産投資でさらに手元現金を厚くする

不動産投資のメリットはいろいろなところにありますが、資産運用全体から見ると、「手元現金を厚くできる点」 がメリットの1つだと考えています。

この後米国株について紹介しますが、融資を使うことで将来のお金を現在の手元にもってくることができると言えます。

金利よりも高い利回りで再投資ができたら、複利運用としておもしろいとおもいませんか。

それを私は実践しています。

実際に6棟所有し(今後も拡大予定)その家賃収入・太陽光収入をすべて米国株で配当金に変えています。

もし、不動産投資に興味が出た人は、まずはこういう不動産業者のセミナー参加や資料請求して具体的な話を聞くことをお勧めします。

不動産投資からの副収入も狙える

不動産投資に付随してこのような収入を狙うこともできます。

・太陽光収入

・駐車場収入

・電柱収入

・自販機収入 etc

私はこの中で1つのアパートに太陽光が付いているので、家賃に加え太陽光収入を得ています。

他にはさまざまな経費を、クレジットカードを通すことでクレジットカードのポイントが溜まります。

100万受け取って、100万払うような場合でもクレジットカードさえ間に通すことできればポイントや利用実績が貯まるのが、ほんと好きです。

私はマリオットボンボイアメックス・プレミアムカードをメインカードにしており、年間400万決済するとプラチナエリートというホテル会員のランクになるんですよね。

固定資産税や不動産取得税など大きな出費にもカードは使えるので、年間400万マリオットボンボイアメックス・プレミアムカードを通すことでプラチナエリートを得ることができる予定です。

プラチナエリートでは、無料宿泊や朝食無料、アップグレード、ラウンジの利用など至れり尽くせりです。

③新NISA×米国株で複利運用

新NISAの投資枠360万×5年は厚くした手元現金で全て埋める

2024年から始まる新NISAは積立枠が120万、成長投資枠が240万あります。

不動産投資で手元現金を厚くした、今では簡単にそれを埋めることができます。

これから不動産投資を始める人も遅くはありません。ぜひ、この非課税枠を効果的に活用しましょう。

米国株は高い成長性・競争力・株主還元を期待できる

米国株は、高い成長力・競争力・株主還元が魅力です。

もし、株式投資を行うのであれば日本株よりも米国株をお勧めします。

米国株は年4回の配当金が魅力

米国株の良いところの1つは株主還元。すなわち、配当金が高いです。

特に成熟した会社は、配当金が高く安定しています。

例えば、私が保有しているエクソンモービルは約5%の配当利回りがあります。この配当金が年4回に分けて振り込まれます。

こういった配当金を貯めてひたすら再投資することで、不動産→米国株→配当金再投資の流れが出来上がります。

新NISAの銘柄選びに迷ったら「emaxis slim 米国株式(s&p500)」がおすすめ

米国株は、日本人に馴染みのない銘柄もたくさんあります。

迷うのは、「どの銘柄を選んだら良いか」ということです。

個別株がいいとか、ETFがいいとか色々言われますが、

まずは自分のポジションを持つ意味でなんでもいいから少額持つことをお勧めします。

私がおすすめするのは、emaxis slim 米国株式(s&p500)です。

米国大型株で構成するS&P500指数に連動することをめざすインデックスファンドなので長期運用における安定性と成長性を享受できます。

そこで値動きに慣れてから経験を積んで、本命の銘柄をゲットしてください。

④経験をブログに

給与、不動産所得、配当所得の雪だるまができたら

ここまで読んだあなたは、給与から不動産、不動産から米国株のイメージがつきましたか。

あとはひたすら複利運用を楽しみましょう。上がったり下がったりすることはありますが、

長期でみて右肩上がりになるイメージが湧いたでしょうか。

ここまできたあなたにもう1段階お勧めの資産運用があります。

あなたの最も価値のある資産は「経験」です。

その経験をさらに再投資する方法を紹介します。

経験を資産に変える、資産からお金を得る

それは、「ブログ」を書くことです。

できる人はYoutubeでもKindleでも構いません。

私がこのブログで書いているように、あなたのストーリー・経験をブログにして発信することです。

ブログのいいところは、半永久的に記事が溜まっていくんですよね。(消したり、サービスがなくならない限り)

そこから毎日1円でも10円でも入り続けたらワクワクしませんか。

私は、現在5桁のブロガーです。

そしてこのブログに、おすすめの広告を貼らせていただいています。

なぜ貼っているかというと、もちろんブログ収益が魅力的であることは否定しません。

ですが、僕自身の経験から、調べて、聞いて、経験したからこそ資産運用が今軌道に乗っていると感じていて再現性があると信じています。

だから、このブログを読んで、そういった一歩を踏み出すきっかけになればいいなと思って記事を書いています。

発信するって楽しい

最後に、ブログって結構楽しいんですよね。

自分の経験を資産に変える。資産から収入をいただく。

誰かの気付きになる。いいところが満載です。

もし、資産運用でうまく行っても・期待に満たない結果になってもそれを発信していけばブログ収益は後からついてくると思いますよ。

資産運用のロードマップを実践する上での考え方とポイントと注意点

ポイント

・仕組みを理解すること

・手元現金を増やすこと

・複利運用を意識する

・大当たりを狙わない

投資は自己責任

・このブログは私の経験をもとに書いています。同じことをしても市況により条件が違う場合があり、いつ何時でも、万人にオススメしているわけではありません。投資は自己責任でお願いします。

・私のブログから得られた知見をもとに、自分の環境下に照らし併せ自分なりの資産運用ロードマップを作っていくことをお勧めします。